概述:10月份国内炼焦煤市场表现为稳中小涨,价格上涨主要集中在月初,随后以山西为主的局部地区优质焦煤价格略有上扬,其他表现相对稳定,整体波动不明显。价格方面,月初国内部分炼焦煤大矿挂牌价进行了调整,主流幅度在10-40元/吨左右。其中山西焦煤集团焦煤上调20-30元/吨,肥煤上调10-30元/吨,瘦煤上调30元/吨,1/3焦煤上调20元/吨;开滦集团炼焦煤上调10-25元/吨;神华炼焦煤普涨30元/吨;龙煤集团1/3焦煤和气煤普涨30元/吨,主焦煤价格不变;淮南矿业炼焦煤上调20元/吨;淮北矿业炼焦煤上调20元/吨。而山东和河南大矿本月价格没有进行任何调整,炼焦煤市场整体预期偏弱。国庆假期后,钢材市场持续下挫,炼焦煤市场成交亦表现不温不火,除山西部分优质低硫焦煤有上扬趋势外,其他均表现平稳。此外,近几个月炼焦煤进口量激增也对国内市场造成了不小的冲击,短期炼焦煤市场供过于求的局面恐将延续,行情难有大的起色。

10月份国内动力煤市场稳、涨行情并现,港口市场迎来年内首轮上涨行情,给整体市场注入信心。11月份煤市继上月稳中上扬行情后或将继续向好,预计11月份国内动力煤市场将整体呈现稳中上扬行情。港口方面,南北主要港口煤价均处于触底反弹之中,煤炭库存处于明显回落中。北方港口方面,10月煤市出现明显逆转,尤其是低卡煤方面出现供应偏紧,报价上扬情况,库存回落明显,但受天气因素影响,北方港口船只压港情况较为严重;南方港口,在10月的下半月迎来普涨行情,煤市出现大幅回暖迹象,上涨品种并从内贸煤蔓延至外贸煤品种,库存波动较小。下游方面,10月中旬以后天气渐冷,居民用电需求较前期明显下降,工业用电需求平淡,部分电厂已经安排检修,电厂发电负荷处于低位,日均耗煤有所减少。

一、10月份国际煤炭市场运行情况

受日澳长协合同谈判影响,国际动力煤指数连续走高,尤其是纽卡斯尔动力煤FOB价一夜间快速上升至80美元/吨,成为亚洲市场的谈论焦点。截至目前,澳大利亚纽卡斯尔港动力煤价格指数83.86美元/吨,环比涨2.88美元,涨幅为3.56%;南非理查德港动力煤价格指数85.74美元/吨,环比涨4.82美元,涨幅为5.96%;欧洲ARA三港市场动力煤价格指数88.8美元/吨,环比涨5.6美元/吨,涨幅6.73%。

图1:国际三大港口动力煤价格指数走势图(美元/吨)

在日澳动力煤年度合同谈判新近落幕之后,中日年度动力煤谈判开锣。日澳谈判的主体为瑞士嘉能可、以斯特拉塔集团为首的澳大利亚煤炭出口企业及以东电公司为首的日本电力企业。受到第三季度国际动力煤现货价格持续下跌的影响,本次签署的纽卡斯尔港6322大卡动力煤的合同价下调至85.8美元/吨,合同有效期为今年10月1日至2014年9月30日。美国煤炭产量一直面临压力,最近的周产量创2013年新低。近期公布的数据显示,在10月5日结束的那一周,美国煤矿产煤量只有1770万吨,这是本年度以来最低的周产量。而2013年美国煤炭平均周产量为1920万吨。由于美国煤炭产量持续下降,导致煤炭出口面临相当大的压力。1月-8月,美国共出口煤炭7040万吨,较去年同期减少1800万吨,约20%。美国煤炭出口下降会对巴拿马型散货船和海岬型散货船包租市场产生不利影响,因为这两种船型经常用于美国煤炭货物出口运输。

二、9月份国内煤炭产销情况

煤炭产量方面,9月份全国原煤产量完成31500万吨,同比持平,其中国有重点煤矿原煤产量完成17299万吨,同比增加1209万吨,同比增幅7.5%。1-9月份全国原煤产量累计完成276586万吨,同比减少4000万吨,同比降幅1.4%,其中国有重点煤矿原煤产量累计完成151831万吨,同比增加1721万吨,同比增幅1.1%。

煤炭销售方面,9月份全国煤炭销售完成30300万吨,同比增加60万吨,同比增幅0.2%。其中重点煤矿销量完成17038.65万吨,同比增加1632.84万吨,同比增幅10.6%。

煤炭库存方面,9月份全国煤炭企业库存总量8500万吨,同比减少703万吨,同比降幅7.2%。其中国有重点煤矿库存总量4412.21万吨,同比增加144.42万吨,同比增幅3.4%。

煤炭运输方面,9月份全国铁路煤炭发运量完成19277万吨,同比增加1758万吨,同比增幅10%;1-9月份累计完成170866万吨,同比增加2373万吨,同比增幅13.7%。9月份全国煤炭日均装车完成67186万吨,同比增加4377万吨,同比增幅7%;1-9月份累计完成66367万吨,同比减少590万吨,同比降幅0.9%。

三、9月份煤炭进出口完成情况

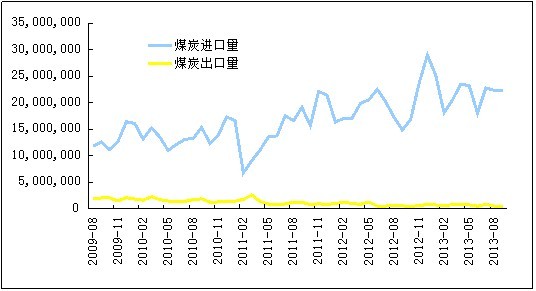

图2:中国煤炭进出口走势图(单位:吨)

9月份中国炼焦煤进口总量为725万吨,较上月环比增幅15%,较去年同期同比增幅高达200%。从分国别数据来看,毫无疑问,9月份中国进口澳大利亚炼焦煤量占比最大,总计达262万吨,较上月环比增幅5.7%,较去年同期同比增幅则高达487.4%;其次是蒙古国炼焦煤,9月份进口总量为190万吨,较上月环比增幅127%,较去年同期同比增幅90%;紧跟其后的是加拿大炼焦煤,9月份进口总量同样维持在较高的水平为126万吨,较上月环比增幅41%,较去年同期同比大增184%;此外,进口俄罗斯、美国、印尼、莫桑比克和新西兰炼焦煤量分别为:74.4万吨、40.3万吨、10.5万吨,8.8万吨和6.3万吨。9月份中国炼焦煤出口总量8.2万吨,较上月环比降幅20%,今年1-9月份,炼焦煤出口总量累计达87.1万吨,较去年同期同比降幅7%。从分国别数据来看,9月份中国炼焦煤几乎全部出口至韩国,当月出口总量为7.8万吨,其余出口至俄罗斯、日本和加拿大,累计总量不足1万吨。

9月份进口动力煤总量998.8万吨,环比减少6.9%,前四位分别为:澳洲403.4万吨,印尼396万吨,南非106.1万吨,俄罗斯41.1万吨。我国动力煤的主要进口国分别为印度尼西亚、澳大利亚、南非和俄罗斯。南非是从2010年以来才有进口量的,澳大利亚、印尼煤炭价格优势较为明显,因此我国从该两国进口的动力煤数量增加明显一直保持较高水平。

四、9月份国内煤炭市场运行情况

(一)炼焦煤市场运行情况

图3:山西吕梁主焦煤和澳洲主焦煤价格走势图(单位:元/吨)

注:参考指标A9.5S0.6V21G85Y17;价格类型分别为:车板含税价和京唐港提货价

(1)进口市场

10月份进口炼焦煤市场呈现出涨跌互现的局面,交投气氛较上月有所缓和,观望浓。由于下游钢材行情表现持续不佳,在今年金九银十行情基本落空的情况下,终端采购情绪普遍不高,进口积极性较去年同期明显下降。继节前部分优质焦煤期货报价止涨回落后,国庆假期结束后外盘价格继续呈现回落态势,截止发稿日,外盘报价累计跌幅近9美金,折合人民币降幅在90元/吨左右,尽管如此,终端接盘兴趣依然不大。加之前期高涨的进口情绪带动8、9月份进口量激增。据最新海关数据显示,今年9月份中国炼焦煤进口总量为725万吨,较上月环比增幅15%,较去年同期同比增幅高达200%。9月份中国炼焦煤进口总量创前九个月新高。其中进口澳大利亚炼焦煤量占比最大,总计达262万吨,较上月环比增幅5.7%,较去年同期同比增幅则高达487.4%;其次是蒙古国炼焦煤,9月份进口总量为190万吨,较上月环比增幅127%,较去年同期同比增幅90%;紧跟其后的是加拿大炼焦煤,9月份进口总量同样维持在较高的水平为126万吨,较上月环比增幅41%,较去年同期同比大增184%;此外,自俄罗斯、美国进口的炼焦煤量同样不俗。由于今年下游行情提前反弹,导致贸易商在7、8月份拿货积极性高涨,伴随9、10月份进口资源的集中到港,预计未来一段时间国内港口库存会持续维持在较高的水平。目前各港口进口炼焦煤品种丰富,库存量普遍较高,基于此,期货成交进一步受到抑制,谨慎观望居多。现货市场表现相对稳定,库存量较大的品种如主焦煤、贫瘦等报价基本维持前期水平,而现货资源相对较少的品种如俄罗斯K10等成交价则呈现小幅走高的态势。就当前市场来看,终端冬储意识还不够强烈,采购需求短期难有大的提振,而本月初华北、华东焦煤大矿虽然将炼焦煤价格进行了上调,但幅度普遍较低,仅10-30元/吨左右,且向来反应灵敏的山东大矿本月价格一反常态的没有进行调整,可见市场整体预期并不乐观。而当前钢材走势极其不明朗,临近冬储时节,钢厂方面也没有表现出积极的囤货迹象,焦炭、焦煤价格上涨明显乏力。预计短期内进口炼焦煤市场仍延续盘整态势,行情难有大的改观。

(2)国内市场

河北市场:本月邯郸地区炼焦煤市场平稳运行,成交情况略显低迷。月初山焦、龙煤、开滦等国内部分大矿普遍继续上调煤价,但邯郸地区煤矿价格未有变动。从市场反映情况看,多受到下游钢材市场低迷及近期环保政策影响,焦炭价格近期小幅看跌居多,走货不畅,致使原料采购积极性有所回冷,多家焦化厂煤炭库存都在10到20天用量,近期主要以消耗库存为主,开工率维稳。预计短期内难有起色,炼焦煤市场将维稳为主。市场价格方面,由于周边山东及山西等煤炭产地煤价上调,邯郸地区到厂价格部分有所上涨,目前邯郸主焦1070-1090,山东肥煤1070,长治瘦煤980-1060,邢台1/3焦1020-1050,均为到厂含税价。唐山地区炼焦煤市场整体维稳,月初山西、山东及东北地区主要煤矿出厂价继续上调,唐山地区各煤种采购价格近两周内相应普遍上涨,其中山西主焦1180元/吨,肥煤1090元/吨、瘦煤950元/吨,龙煤1/3焦990-1040元/,均为到厂含税价。本地主要煤矿方面包括动力煤在内月初也有10-20元上调,周边大型钢厂客户接货情况较好,煤矿方面反映基本无销售压力。8月初至9月上旬,煤炭价格连续上涨幅度达130元左右,但从市场普遍反映状况看,下游焦炭及钢材行情并不乐观,受成本压力制约,及钢材价格最近经历小幅上涨又快速回落,各种因素都使得焦钢企之间利益博弈愈为激烈。另外月初唐山市政府发布限制使用高灰高硫煤焦产品的环保政策,预计将对该区域市场持续产生影响。后期须关注下游市场行情,短期内炼焦煤市场预计较难上涨,维稳居多。

山西市场:月初山西焦煤集团率先上调炼焦煤挂牌指导价,其中焦煤上调20-30元/吨,肥煤上调10-30元/吨,瘦煤上调30元/吨,1/3焦煤上调20元/吨。调整后屯兰矿1200元/吨,西曲矿1150元/吨,新硫矿(S1.5)1020元/吨,新峪矿(S2.5)950元/吨,新阳矿(S2.5)880元/吨,中兴矿1050元/吨,介休1080元/吨,汾西(S1.3)1080元/吨。镇城底(S1.3)1200元/吨,马兰矿1140元/吨,辛置矿1050元/吨,白龙矿880元/吨,李雅庄1000元/吨。东曲矿910元/吨,太选矿890元/吨。白龙矿(S1)960元/吨,三交河1010元/吨。从随后市场反馈情况来看,本月山西炼焦煤市场整体持稳,除主焦之外,其他肥煤瘦焦和弱粘煤等品种价格均未出现太大波动。据悉,长治沁源主焦上涨50元/吨,A<8V15-17S0.5G>75车板含税1100元/吨;临汾安泽主焦平稳,现G85V18-20S0.5A9.5Y16Mt10出厂含税1150-1180元/吨;大同弱粘煤市场平稳,现弱粘煤A6V33S0.6G10-15唐山现汇到厂含税830元/吨;山西晋中灵石炼焦煤平稳,现高硫肥煤A<8V<33S1.9Y>25出厂含税价930元/吨。受季节因素影响,焦炭刚性需求有所显现,焦化厂出货情况明显较前期顺畅,因此便带动炼焦煤价格有所上调。近期价格上调多集中与硫份较低的优质主焦,煤企出货情况普遍一般,坑口运输情况较去年同期相比明显冷清许多,目前下游焦钢企业炼焦煤库存水平不高,普遍受到钢材价格持续低迷库存积压以及资金紧张等问题影响,对原料需求始终不高涨。长期低迷的炼焦煤市场让煤企及贸易商对后市看法普遍较为悲观,多数认为后期煤价将不会出现大幅上调,而焦炭价格也将在短期内维稳运行,后期上涨将十分受限。综合来看,短期内山西炼焦煤市场仍将以稳为主,局部地区受出货影响价格或出现小幅波动,焦炭价格仍作为关注焦点,优质炼焦煤价格小幅看涨概率较大。

山东市场:国庆节后,全国炼焦煤市场有所反弹,涨幅在20-30元/吨。据悉,山东部分炼焦煤市场也有所上涨,涨幅在20元/吨。枣庄炼焦煤市场上涨20,其中1/3焦精煤(A9V37S0.75G75-80MT8)出厂含税930元/吨,主焦精煤(A10V28S0.8G78-80MT8)出厂含税1030元/吨。山东济南地区钢厂采购炼焦煤价格持稳,主焦精煤A8.7-9.5V27S0.94G85到厂含税1170元/吨。山东临沂地区炼焦煤采购价格持稳,1/3炼焦煤采购到厂950-980元/吨;主焦煤采购到厂1080-1120元/吨。目前焦化厂焦煤库存都不高,多数正在积极备库存。预计后市炼焦煤市场还将有一定涨幅,但幅度不会太大。

河南市场:河南炼焦煤市场维稳运行,大矿和市场价格均未出现明显变动。平顶山地区:主焦煤A<10V<26S<0.5G80Y18-20MT12出厂含税价1120元/吨,1/3焦煤A<10V28-35S<0.5G75-85Y14MT12出厂含税价1050元/吨;鹤壁地区A10.5V12-18S<0.5G>25Y6-7出厂含税价970-980元/吨。目前小矿及洗煤厂限产仍比较严重,平顶山地区大矿基本满负荷生产,月产60-70万吨炼焦精煤,冬储临近钢厂焦化厂采购积极性较高,当地炼焦煤资源呈现供不应求的局面,10月份武钢在平顶山地区炼焦煤采购量达32万吨左右,平煤集团内部焦化厂采购量达15-20万吨左右,安阳钢铁采购量为2万吨,湘钢较上月采购量增加2-3列,涟钢较上月增加1列,总体来说当地炼焦煤资源供应较紧张,成交较好;钢材市场持续弱势运行,较难带动炼焦煤价格上扬,使得当地煤价延续维稳;受季节因素的影响,当地炼焦煤市场成交将持续好转,因钢材持续弱势运行煤价短期维稳空间较大。

青海市场:本月青海炼焦煤价格平稳运行,销量表现不佳。虽然本周国内炼焦煤市场处于一片小涨之势,很多人看好炼焦煤市场,但是青海区内炼焦煤却销量平平,价格平稳。由于地处西部,青海地区炼焦煤地理位置没有优势,同时随着青藏铁路运量的逐年增加,运力紧张的状况也明显起来,使得区内炼焦煤库存日益增多,据悉青海义海、青海圣雄、青海奥凯等等目前炼焦煤库存都处于高位。日销量由正常销量变成现在的一半日销量,各大煤企的销售压力也日益加大。目前一些煤企领导纷纷出去考察市场增加与省外客户的交流与合作,加大各自焦煤销售量。青海炼焦煤价格方面在销量下滑的情况下暂时维稳,目前青海义海能源高一焦煤报520元/吨,高二焦煤报460元/吨;青海庆华主焦原煤天棚自提含税700元/吨,主焦精煤察汉诺车板含税700-750元/吨;中铁海西煤业主焦原煤木里坑口含税550元/吨;青海兴青炼焦煤价格A8S0.2V28G60Y12-14回收90原煤坑口含税515元/吨,青海华通焦煤A<10V21S0.2G>70天棚货场提货710元/吨。就当前供需情况来看,青海炼焦煤上涨可能性极小,加上区内钢材市场如果继续走弱,青海炼焦煤还将有下行可能。

云南市场:本月云南地区炼焦煤市场整体运行平稳,煤价稳定,成交情况尚可。近期云南地区钢材市场维持弱势运行走势,钢价小幅下跌。受此影响,云南焦炭市场持续上涨乏力,进入10月份,各大焦企表示暂时对焦炭价格维持稳定,下游钢厂接收价格维持9月份水平。焦炭市场表现平平,对炼焦煤市场支撑力度不足,虽然下游煤企提价意愿强烈,但受制于焦企接受程度不高,导致炼焦煤价格上涨难度较大,煤企方面对炼焦煤供应价格暂且以稳为主。时至10月份,按照传统惯例,下游焦钢企业增补库存意愿日渐强烈,对炼焦煤市场将形成一定的支撑。所以,笔者认为,在目前钢材市场持续低迷,焦炭市场表现平平等情况下,云南炼焦煤市场维稳可能性较大。但在下游焦钢企业增补库存支撑下,一定程度上或将抬升炼焦煤价格。综合来看,预计短期内云南炼焦煤市场以平稳运行为主,煤价或有小幅抬升可能。

下游市场:9月份国内焦炭产量4029万吨,同比增长14.6%,今年1-9月份,焦炭产量累计达32933万吨,较去年同期增长8.2%。1-9月份国内炼焦煤表观消费量为4.4亿吨。1-9月份国内炼焦原煤产量为9.2亿吨。

图4:2011-2013年焦炭产量走势图(单位:万吨)

10月份国内焦炭市场整体持稳,部分地区小幅上涨,成交情况良好。经过近六周时间的相对平稳期,随着下游需求的提升,本月中旬起华北局部地区及港口方面出现明显上涨迹象,本次价格上涨多由于几个主流消费区钢厂焦炭库存低位,并且近期受到环保政策制约较多,华北地区焦企开工率一直没有太大提升,焦炭产量及供应多少受到影响,另外河北、内蒙等地前期价格一直较低,因此对于焦企涨价下游钢厂方面接受程度较好;其他多数地区本周则表现相对平稳。随着钢厂冬季补库存活动的逐步展开,局部地区的价格上行预计对市场形成一波带动,但在下游钢材市场再度转弱拖累下,短期内预计难有大幅上涨,近几周行情看稳为主。截止月末,山西地区一级焦车板含税价1320-1360元/吨,准一级冶金焦车板含税价1280-1300元/吨,二级冶金焦车板含税1180-1200元/吨。截止10月25日,我的钢铁网本周港口焦炭同口径库存统计数据显示:天津港焦炭库存为266万吨,较上周增14.3万吨;连云港焦炭同口径库存为14.5万吨,较上周增3.5万吨;日照港为18万吨,较上周减3万吨。

(二)动力煤市场运行情况

图5:秦皇岛港Q5500大卡动力煤平仓价(单位:元/吨)

北方港口方面,“十一”长假之后,在船舶“滞期”因素的推动下,沿海煤炭运价迎来了一波猛涨行情。大批船舶待港装货,北方主要煤炭发运港均出现了较为严重的压港现象。据悉,秦皇岛、曹妃甸、黄骅等环渤海地区主要煤炭发运港口船舶“滞期”普遍达到了10天左右。然而进入本周,情况有所变化。在当前运价水平较高的背景下,电厂采购成本持续高企;加之下游电厂低日耗和高库存的窘境,煤炭需求回暖程度有限,货方一改之前不惜高价租船的态度,在后期悲观的预期下,延迟出货的心理明显。基于上述情况,运输行情逐步回归理性,运价的涨势已经有所遏制,部分航线运价下半周甚至出现了下跌行情。下游采购方面,10月中旬华东沿江地区大部分电厂动力煤接卸价格普涨5元/吨。这是自2012年5月以来历经18个月后,该地区电煤接卸价首次上涨。自2012年5月上旬至今,历经18个月,华东地区电厂电煤接卸价格累计下降260元/吨,降幅达30%以上。综合看来,预计本轮上涨行情还在继续。

南方港口方面,广州港动力煤市场继续出现大幅回暖迹象,上涨品种并从内贸煤蔓延至外贸煤品种。受神华集团周三上调一周销售价格影响,内贸煤价普涨10元/吨;而外贸煤则在外盘FOB价格下跌,海运费上涨的相互作用下,出现数月以来首次跟风上涨,幅度较小,在5元/吨左右。应该说,通过这几个月的降价再涨价的销售策略,神华集团已经牢牢把控住市场运行方向,连之前一直与之争夺市场份额的外贸煤种也不能逆其锋芒,连续2周的强势涨价行为很好的诠释了其由北至南的市场影响力,宣示了龙头霸主地位。外贸煤:现货市场,外盘印尼煤国际FOB价格下调,但受国际运费上涨影响,贸易商港口现货报价不跌反涨;据了解,目前距离最近的南加港至广州港运费都涨至11-12美元/吨,本周印尼到港船只较上周有所增加。内贸煤:本周内贸煤价格继续上涨10元/吨左右。受市场看涨情绪热烈及相对资源到货不多的影响,本周电厂对外采购价略有上调,幅度在3-5元/吨左右,电厂的强势地位难以动摇。现电厂对3700大卡的电煤采购价350元/吨(舱底一票结算),4700大卡电煤采购价455-460元/吨(舱底一票结算);内贸煤价采购基本执行如上神华集团挂牌价格,不过由于最近货运较为紧张,最终到港采购价上涨5--10元/吨。本周市场价格的上涨,是对前几个月价格超跌后的报复反弹,当然也有龙头大型企业在其中推波助澜的作用。资源紧缺,4500-5000大卡煤种受到热捧,也不过是暂时局面,亦未能掩盖煤炭产能严重过剩的事实。根据运力周期及涨价周期预测,目前这种货少价涨的上升格局,会持续15-20天左右。

港口主流报价如下:秦皇岛港动力煤5500大卡优混煤炭价格上涨,报535元/吨。Q5500报530-535元/吨涨5元/吨,Q5000报470-475元/吨涨10元/吨,Q4500报405-410元/吨涨10元/吨,均为平仓含税价。广州港5500大卡优混煤炭价格稳定,现提货价报655元/吨。内贸煤:山西优混5500大卡报645-655元/吨,内蒙优混5500大卡报650-660元/吨,山西大混5000大卡报575元/吨,山西大混4800大卡报555元/吨。外贸煤:3700大卡印尼煤报390元/吨;3800大卡印尼煤报395-405元/吨;4000大卡报420-425元/吨,4700大卡报520-530元/吨,5400大卡报600元/吨;以上均为港口提货价。

产地方面,山西动力煤市场本周有所震荡,主流表现在坑口煤价上。九月份社会用电量同比增长,但是由于市场供需关系未能从根本上解决,因此市场成交依然惨淡。大秦线进入了为期20天的检修时期,因此港口地区煤价出现了5-15元/吨的价格上涨,内陆地区却并没有因为此利好消息而带动价格上涨。陕西动力煤市场维稳运行,下游需求依然疲软,整体交投清淡。近段时间国内焦煤、焦炭行情持续反弹上行,而动力煤市场利好消息却十分匮乏,虽然大家对“金九银十”的期望值很高,不过笔者认为短期内难以“立竿见影”。综合来看,陕西动力煤市场仍将以盘整持稳为主,价格或有小幅上调的可能。哈密动力煤市场价格稳,成交一般。目前该地天气情况好转,路况基本恢复,但是火车运力还是比较紧张,且传统的冬储煤销售旺季目前在该地动力煤市场没有得到明显体现。虽然近日秦港动力煤价格涨幅较大,但也没有给当地产能过剩的煤炭市场成交带来明显的改观。

下游方面,截至10月25日,六大电厂(浙电、上电、粤电、国电、大唐、华能)库存总量为1241.25万吨,较上周同期增加11.78万吨,增幅0.95%;六大电厂日耗总量62.24万吨,较上周同期增加0.16万吨,增幅0.25%。六大电厂电煤库存可用天数为19.81天,较上周同期增加0.1天。10月中旬天气渐冷,居民用电需求明显下降,工业用电需求平淡,部分电厂已经安排检修,电厂发电负荷处于低位,日均耗煤继续减少。截至10月20日全国重点电厂10月中旬日均供煤365万吨,比上月日均减少13.2万吨;日均耗煤330万吨,比上月日均下降10.9万吨。电厂的煤炭库存经过前期的补库存之后,恢复到较高水平。电厂的采购速度开始减慢,存煤天数保持平稳。截至10月20日,全国重点电厂存煤天数23天,与上旬存煤天数相同;库存升至7875万吨,较上旬环比增加145万吨,上升速度已经开始放缓。华北电网库存2310万吨;华东电网库存1165万吨;华中电网库存1800万吨;南方电网1120万吨。

五、11月煤炭市场预测

(一)炼焦煤市场

1、当前宏观方面仍存在较大的不确定性,利空可能大于利多。尽管部分公布的宏观经济数据尚可,但短期钢铁供给压力较大,在外矿价格与钢材价格背离,资金偏紧,市场信心不足等因素影响下,钢材市场仍难以快速走出低谷,后期对于炼焦煤等原料价格的上行仍将形成制约。

2、外贸煤价格频频走低,继续冲击内贸煤市场,进而抑制市场价格整体的上行。截止本月末,澳洲优质低挥发硬焦煤到岸价滑落至160美元/吨左右的水平,而一个月前该报价一度接近170美元/吨的高点,受当前现货供给充裕以及偏弱的市场预期影响,进口煤报价仍有进一步下行的可能,基于此,内贸煤或继续受拖累。

3、终端补库需求较上月有所增加,但多为进口资源,市场整体供应仍显宽松。据我的钢铁网对50家样本钢厂及53家独立焦化企业炼焦煤库存调查数据显示,截止10月25日,总库存量为1199.12万吨,与前一周相比增加35.38万吨,环比增幅3.04%。其中本周样本钢厂总库存量为771.7万吨,与前一周相比增加27.9万吨,环比增幅3.75%;样本焦化厂总库存量为427.42万吨,与前一周相比增加7.48万吨,环比增幅1.78%。从终端库存水平数据来看,炼焦煤库存量似乎有明显的增长,但从海关进口数据以及港口炼焦煤库存水平数据来看,9月份进口量虽然达到了前九个月以来新高,激增至725万吨,同比增幅200%,但截至本月25日,沿海主要港口库存与上月同期相比反而下降了(9月27日792.5万吨,10月25日752万吨),由此可以推算过去一个月终端库存增加的那一部分主要来源进口炼焦煤,相应地,内贸煤需求量受到制约,从各大焦煤矿本月销售情况也不难看出。考虑进口周期,预计未来一段时间炼焦煤进口量仍将维持在较高的水平,炼焦煤市场整体供应宽松的局面恐将延续。

综上,预计11月份炼焦煤市场主流延续弱势,行情难有大的波动。

(二)动力煤市场

11月国内动力煤市场或将维持稳中上扬行情。内陆方面,10月份部分地区出现5-10元/吨的小幅试探性上涨,下滑行情基本得到抑制,预计未来11月份坑口煤市仍将保持稳中小幅上涨行情。港口方面,10月份煤市迎来年内首涨,此轮煤市的逆转给后期市场运行带来信心,主要大矿企业纷纷带头领涨,预计后期煤市仍将维持涨势。综合看来,坑口煤市稳中上涨,港口行情逆转上扬,整体利好与利空因素相互交织。各种因素集结,11月份国内动力煤市场或将维持目前稳中上扬行情。

责任编辑:马育华021-26093271 资讯监督:021-26093200